メルカリは、インストールが完了すればだれでも利用できるため、購入・販売問わずおこなっている人がいます。

最近では、メルカリを転売に使う人も増えており、お小遣い稼ぎや本業として実践する人も少なくありません。

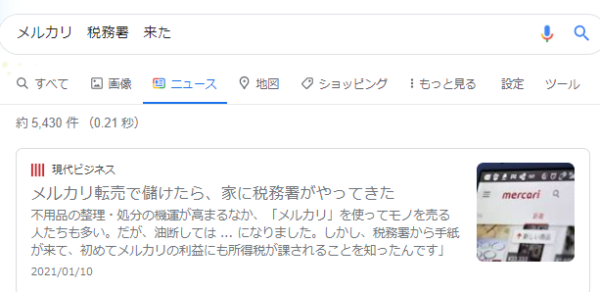

しかし、そのなかで一つ気になる記事を見つけました。

メルカリ転売をしていて、税務署が家に来たとのこと……。

「メルカリで稼いだら税務署が家に来るの?」

「税務署が家に来る条件は?」

今回は、メルカリ転売をしている人で、家に税務署が来るかどう不安な人のために、税務署が来る原因を紹介します!

来ないためにできる事前対策についても紹介するので、気になる人は要チェックです!

【よくわかる解説】

- 確定申告を未申告だと税務署が来る可能性がある

- 税務調査が入ったら言い逃れできない

- 最大で40%の加算税が加わる

メルカリをしていて税務署が家に来ることはある?

メルカリ転売は副業としておこなっている人がいますが、税務申告をしないと家に税務署が来るケースがあります。

少額取引だとしても、ある一定の条件を満たした場合は、必ず納税が必要なので注意しましょう。

ここでは、会社員の立場を想定して記事を進めていきます。

個人事業主の場合は、確定申告をして納税する義務がわかっているからです。

まず、会社員で税務署が家に来るのは、以下の原因が考えられます。

【税務署が家に来るケース】

- 確定申告を放置していた

- 納税を放置していた

- 確定申告していたが未申告分が見つかった

詳しい原因は後述しますが、これらが一般的です。

会社員として働いている場合、給与所得者という立場になります。

この場合、メルカリでの収益が非課税になる限度額は、年間20万円までです。(雑所得控除)

年間20万円以上の利益が発生した場合は、確定申告をして納税しなければなりません。

例えば、あなたがゴルフをしているとして、パターをメルカリに販売したとします。

スコッティキャメロンのパターは高級品ですし、数十万円で売れています。

この場合、不用品処分で販売しても、売上の42万円から送料・手数料を差し引いた、雑所得になります。

送料を1,000円と想定した場合、以下の利益が発生します。

販売価格42万円-送料1,000円-販売手数料4.2万円=37.7万円

雑所得控除が20万円までなので、17.7万円が課税対象です。

また、これはあくまでも一例で、年間に別の雑所得があった際には、そちらも合算して雑所得を申告する必要があります。

家に税務署が来た!原因は?

メルカリ転売をしていて、家に税務署が来るケースはまれです。

国税調査員が、いきなり来るわけではなく、ほとんどが文書や電話で事前に通知してから来ます。

実際、正しく納税していれば、税務署や国税が家に来ることはまずありません。

しかし、以下の原因からくるケースも考えられます。

【メルカリ転売をしていて税務署が家に来る原因】

- 確定申告をしていなかった

- 納税を放置していた

- 未申告分の収益が見つかった

未申告分の収益については、税務調査が来ることは少なく、追徴課税や延滞税の支払いなどで完結するパターンが多いです。

しかし、確定申告をしていなかったケースや納税を放置していたケースでは、”納税する意思がない”と判断されてしまい、税務調査が来ることは珍しくありません。

確定申告をしていなかった

よくありがちなのが、確定申告をせずに税務署が来たパターンです。

この場合、意図的に申告をしなかったのか、知らずに申告しなかったのかが論点になります。

しかし、高等教育を受けていて普通に卒業していたら、”納税の義務”くらいは理解しているはずです。

「お金を稼ぐ=課税対象にある」と理解していない人は、少ないと思います。

特に、給与所得者の場合、毎月の給料から所得税などが引かれていますからね……。

学生ならまだしも、会社員に対して税務署・国税は容赦ないです。

税務署が来る流れとしては、以下のとおり。

【確定申告をしないケースで税務署が来た場合の流れ】

- 未申告分の納税額が見つかる

- 税務調査の連絡を居住地または会社に通知

- 指定期日に税務調査

- 未申告分の課税をおこなう

本来納税するべき分を未申告にしているわけですし、納税の義務が発生するのは当たり前の話です。

確定申告をするには領収証が必要になります。

しかしメルカリでは領収証は発行されません。

どのような対策を取ればいいのか、森川くみこさんのこちらの記事がとても参考になるのでメルカリの確定申告でお悩みの方はぜひお読みください。

>>>メルカリで領収書が欲しい時、依頼された時の発行について まとめ

納税を放置していた

会社員として働いていても、雑所得控除の存在について知らない人は多いです。

本業の場合は、会社の経理がお金の流れを管理しているため、改ざんするのは難しいですが、副業の場合は自分の裁量でどうにでもなります。

実際、口座を見られない限りは、会社に副業がバレることはありませんし、自分で「メルカリ転売してます!」と申告しない限りはバレません。

しかし、メルカリは”電子商取引”のもとで管理されており、国税や税務署は調査しようと思えばすぐに調べられます。

意図的に、納税を無視して放置していた場合は、言い逃れができず税務調査に素直に応じる必要があります。

流れとしては、以下のとおりです。

【電子商取引による税務調査の流れ】

- 電子商取引の調査で未申告分が見つかる

- 税務調査の通知が来る

- 家に税務署・国税調査員が来る

- 税務調査が始まる

一例を紹介すると、私の知り合いのAさんはメルカリを中心にスニーカー転売をしていました。

確定申告の義務について知っていても、「バレないだろう」と自己判断をして、3年間未申告を続けていたそうです。

その間に出た利益は200万円近くに上ったそうですが、税務署から追徴課税の連絡。

最終的には250万円の利益に対して、所得税が課せられることに……。

しかし、この250万円に対して”重加算税”などが課せられてしまい、最終的には100万円の追徴課税を要求されたとか。

未申告分の収益が見つかった

税務署や国税は、未申告分の収益が見つかった場合も、家に来る可能性があります。

この場合、確定申告やそれに対して納税をしていることが前提です。

例えば、メルカリ転売で年利で300万円発生したら、この300万円に対して課税されます。

いったん確定申告をして、300万円分に対しての所得税を支払ったとしましょう。

しかし、税務署の調査で、50万円分の未申告分が見つかった場合は、追徴課税を求められます。

この場合、以下の文書が届くだけで、税務署が家に来ることはありません。

書類には、「このくらい未申告分が見つかったから指定期日に納税してね」と記載されています。

この通知を無視したり、後日の調査で未申告分が続々と出てきた場合は、脱税していると判断されてしまい、税務調査が入ります。

仮に、文書にて通知が来たら速やかに納税しましょう!

補足:追徴課税について

メルカリで稼いだ利益を申告せずに放置していると、国税調査員が家に来るケースがあります。

ある程度調べたうえで家に来るので、追徴課税は免れません。

しかし、追徴課税にも種類があるので、事前に把握しておきましょう!

具体的な種類は、以下のとおりです。

【追徴課税の種類】

- 過少申告加算税:確定申告後に見つかった申告分に対して課せられる税金※税率は10%相当

- 無申告加算税:期限内に申告をしなかった場合に課せられる税金※15%相当(50万円以上の場合は20%)

- 重加算税:帳簿の改ざん、不正事実がある場合に課せられる税金※上記の加算税に加えて40%の税率が課せられる

確定申告をしていて、未申告分が見つかった場合は10%程度で収まります。

しかし、無申告の場合は15%課せられて、意図的に支払っていない場合は、40%の税金が課せられてしまうので注意しましょう。

メルカリ転売で税務署が家に来る可能性がある事例3選!

メルカリ転売をしていると、税務署が家に来るケースがあります。

意図的に確定申告を放置していた場合は、重加算税の対象にもなるので注意しましょう。

実際、メルカリ転売で税務署が家に来る可能性がある事例は、以下のとおりです。

【メルカリ転売で税務署が家に来る事例】

- 控除額以上の利益を出していた

- そもそも確定申告について知らなかった

- 副業=確定申告なしと勘違いしていた

これらのケースが該当します。

税務署や国税もプロですし、未申告分を見つけるのは難しくありません。

実際、メルカリ転売で申告をしていない人は大勢存在しますが、いつ税務調査の対象になるかわからないので、注意しましょう。

控除額以上の利益を出していた

国は、発生した利益に対してすべて税金を課すわけではなく、一部国が負担してくれる制度があります。

それが、各種控除です。

おかれている立場によって、この控除額は異なります。

法人を除けば、以下が挙げられます。

【立場別控除額の違い】

- 会社員:雑所得控除(年間20万円以下まで)

- 個人事業主※白色申告の場合:基礎控除48万円のみ

- 個人事業主※青色申告の場合:基礎控除48万円+特別控除65万円

会社員の場合は、年間20万円までしか控除されません。

そのため、個人事業主に比べると節税ができないのがデメリットです。

一方で、青色申告にすると最大113万円まで控除が受けられます。

年間利益113万円以上までは、国が負担してくれますが、その代わりに複式帳簿をつける必要があります。(少し複雑な帳簿です)

メルカリ転売で税務署が来るケースは、控除額以上の利益を出していて、申告をしなかった場合です。

会社員の場合は、年末調整済で雑所得20万円以下の場合は、確定申告をする必要はありません。

個人事業主の場合も同様ですが、非課税だとしても確定申告はかならずおこないましょう。

税務調査が来てからでは遅いので、収益をまとめて申告しましょう。

そもそも確定申告について知らなかった

結構多かったのが、確定申告について知らなかった人です。

実際、給与所得者として働いている場合は、年末調整をするため確定申告とは縁がありません。

また、雑所得控除についても知らない人が多く、副業で稼いだ分は課税対象にならないと判断する人もいるようです。

これはかなりリスキーなことで、不要な税金を支払う義務が発生するため注意しましょう。

そもそも確定申告について簡単に説明すると、年間に出た利益をまとめて、国税に申告することを指します。

申告した分の割合に応じて納税をすれば、追徴課税などの心配はありません。

副業=確定申告なしと勘違いしていた

確定申告の存在について知っていても、副業は確定申告をしなくてもいいものだと思っている人も多いです。

しかし、どの形であれお金が発生した時点で、確定申告の義務が生まれます。

会社員の場合は、年間の雑所得が20万円以下なら申告をしなくても問題ありません。

ただ、メルカリだけの雑所得ではなく、何かしらの手段で収入を得た場合は、そちらも課税対象です。

会社員の雑所得に分類されるのは、以下のとおりです。

【雑所得に分類されるもの】

- クラウドソーシングでの報酬※ライター、デザイナーなど

- 株式投資

- FX・仮想通貨

- ダブルワークによる収入

- ポイ活

- 通常のせどり・転売

- 中国輸入転売

何かしらの形で、一から稼いだ場合は雑所得に分類されます。

例えば、あなたがメルカリ転売で10万円稼いで、ライターの収入として20万円稼いだ場合は、雑所得は30万円です。

この場合、雑所得控除を差し引いた10万円に課税されます。

メルカリ転売で税務署が来ないためにできる対策を紹介!

メルカリでは、条件次第で税務署が家に来るケースがあります。

しかし、事前に対策をしていれば、来る確率を格段に下げられますよ!

むしろ、普通に申告をして納税していれば、税務署・国税が家に来ることはほとんどありません。

追徴課税や税務調査の連絡を越させないためにも、以下の対策を意識しましょう。

【メルカリ転売で税務署が来ないためにできる対策】

- 副業でも必ず収益をまとめる

- 控除額以上の収益が発生したら確定申告する

- 決められた額の納税をおこなう

これらの対策をすれば、家に来ることは免れます!

稼いだ分はしっかり申告して、納税をするように心がけましょう。

副業でも必ず収益をまとめる

税務署や国税が家に来る原因として最も多いのは、確定申告をしていないからです。

メルカリ転売の場合は、電子取引に分類されるので、国税がどのくらいの収益が発生したのかを確認するのは簡単なことです。

あなたが毎年確定申告をしていて、ある年度に5,000円程度の未申告分があった場合は、見逃してくれるかもしれません。

顧問税理士の方に少しだけ話を聞いたことがありますが、プロの税理士や税務署でも1円単位の誤差を出さずに申告するのは難しいそうです。

100%お金を管理していても、見逃すことはあります。

しかし、未申告分が10万円以上ある場合は、「意図的にやっているのでは?」と思われても仕方ありません。

そのため、副業でメルカリ転売をする場合でも、必ず収益をまとめましょう。

ただ、メルカリで課税対象になるのは”利益”であり売り上げではありません。

冒頭で紹介したこちらのパターを例に挙げると、売上は42万円です。

しかし、そこから送料や手数料などの経費を差し引くと、37.7万円が手元に残ります。

本来はここから、仕入れ値を差し引きますが、不用品処分の場合は例外です。

20万円で仕入れた場合は、仕入れ値20万円を差し引いた27.7万円が純利になります。

この場合、課税対象になるのは純利の27.7万円のみです。

控除額以上の収益が発生したら確定申告する

メルカリ転売をしていて、控除額以上の収益が発生した場合は、必ず確定申告をしましょう。

こちらは、日本の義務で、どの立場の人でも納税しなければなりません。

1円でも超えたら、課税対象になるので要注意です。

立場によって異なりますが、会社員の場合は例外があります。

会社員は、雑所得20万円までが控除されるわけですが、年末調整が済んでいて雑所得20万円以下の場合は、確定申告をする必要がありません。

しかし、一部の人は申告対象になります。

【申告対象にある会社員の例】

- 給与所得で年間2,000万円以上もらっている人

- 本業以外で”給与所得”を受け取っている人

- 医療費控除をする人

- 住宅ローン控除をする人

これらの条件に該当する人は、雑所得20万円以下でも確定申告しなければなりません。

特に、本業以外で何かしらのアルバイトをしている人は、確定申告の必要があります。

しかし、この場合は、”給与所得”が対象で、メルカリ転売のように自分で利益を出すビジネスは対象外です。

あなたが、本業以外にコンビニなどでアルバイトをしている場合は、給与所得に該当するため、確定申告をしなければなりません。

決められた額の納税をおこなう

メルカリ転売は、お小遣い稼ぎとしておこなっている人がいますが、本業として行っている人も少なくありません。

その分稼げますし、私が実践している中国輸入もメルカリを販売先にしている人が増えています。

仮に、メルカリで利益が発生したら確定申告をするのは前提ですが、決められた額納税しなければなりません。

年間利益100万円の場合は、雑所得控除20万円を差し引いた80万円に税金がかかります。

「バレないだろう」と思って、50万円ほどで申告してしまうと、のちのち追徴課税がやってきます。

あなたが把握していない範囲なら、”過少申告加算税”で済むので、未申告分10%が課税されて終了です。

しかし、意図的におこなっていることがわかった場合は、”重加算税”を受けることになります。

帳簿の改ざんや売上計上漏れから、通常の申告分とは別に40%の税率で課税されることになります……。

これだけは避けたいと思うので、必ず確定申告をして納税するとよいでしょう。

まとめ

メルカリ転売をしていて、税務署が家に来ることはほとんどありません。

しかし、意図的に脱税したり、確定申告を放置していると、国税から税務調査の連絡が来ます。

連絡が来た時点で、断る権利はなく指定期日に国税調査官が家に訪れるので注意しましょう。

さまざまな事情徴収の元、今後の判断を促すわけですが、以下の選択肢が与えられます。

【税務調査が来たときの選択肢】

- 追徴課税の納税:意図して脱税した場合は重加算税が課せられる

- 財産差し押さえ処分

- 脱税による逮捕・書類送検

重加算税の税率は重く、過少申告加算税や無申告加算税の税率に合わせて、40%が追加されます。

意図的に脱税した場合は、無申告加算税20%+重加算税40%で、最大60%の税率を課せられるわけです。

ここまで大ごとになる前に、毎年メルカリで出た利益は申告することをおすすめします。

オンライン面談のお知らせ

【MARUから直接指導を受けたい方向け個別相談会】

中国輸入ビジネスで月収10~30万円稼ぎたい方の個別サポートを2019年からスタートしています。

オンラインの個別面談では、サラリーマンをしながらまず月10~30万円を達成するための仕入れ術、ノウハウ、マインドセット等、答えられる範囲で質問に回答することが可能です。

面談は完全予約制となっております。

※適性を判断させて頂く為に、面接前に事前アンケートも実施しますので、ご了承くださいませ。

●オンライン個別相談会 現在2名限定募集

【日時・締切日】 毎月第2土曜日:10~17時の間(完全予約制) 毎月第3土曜日:10~17時の間(完全予約制)

※コンサル生は定員になり次第、一切募集を行いません

【面接方法】Zoom 【参加料金】そろそろ値上げ間近!5000円→無料(期間限定) 【参加条件】中国輸入で副収入を得たい方(学生不可)

> 今すぐ詳細を確認する!

15個の有料級特典が貰える中国輸入ビジネス講座に参加する!

MARUが直接指導する個別コンサルのご案内はこちら!